Wie die meisten Anleger haben auch Sie wahrscheinlich gelernt, dass das Wichtigste, was Sie über eine Aktie wissen müssen, ihr Kurs-Gewinn-Verhältnis (KGV) ist.

Nun… machen Sie sich auf eine grosse Überraschung gefasst, insbesondere bei den erfolgreichsten Aktien der letzten 100+ Jahre.

Seit jeher verwenden Analysten das KGV als grundlegendes Bewertungsinstrument, um zu entscheiden, ob eine Aktie unterbewertet ist (niedriges KGV) und gekauft werden sollte oder ob sie überbewertet ist (hohes KGV) und verkauft werden sollte.

Die fortlaufende Analyse der erfolgreichsten Aktien von 1880 bis heute durch William O’Neil (Investors.com, CAN SLIM) zeigt, dass das KGV entgegen der Meinung der meisten Anleger kein relevanter Faktor für die Kursentwicklung war und nur wenig damit zu tun hat, ob eine Aktie gekauft oder verkauft werden sollte. O’Neil legt nahe, dass ein hohes KGV das Ergebnis eines starken Gewinnwachstums ist, das wiederum grosse institutionelle Käufer anlockt, was zu einer signifikanten Kursentwicklung führt. Daher sollte in erster Linie darauf geachtet werden, ob die Veränderungsrate der Erträge deutlich steigt oder sinkt.

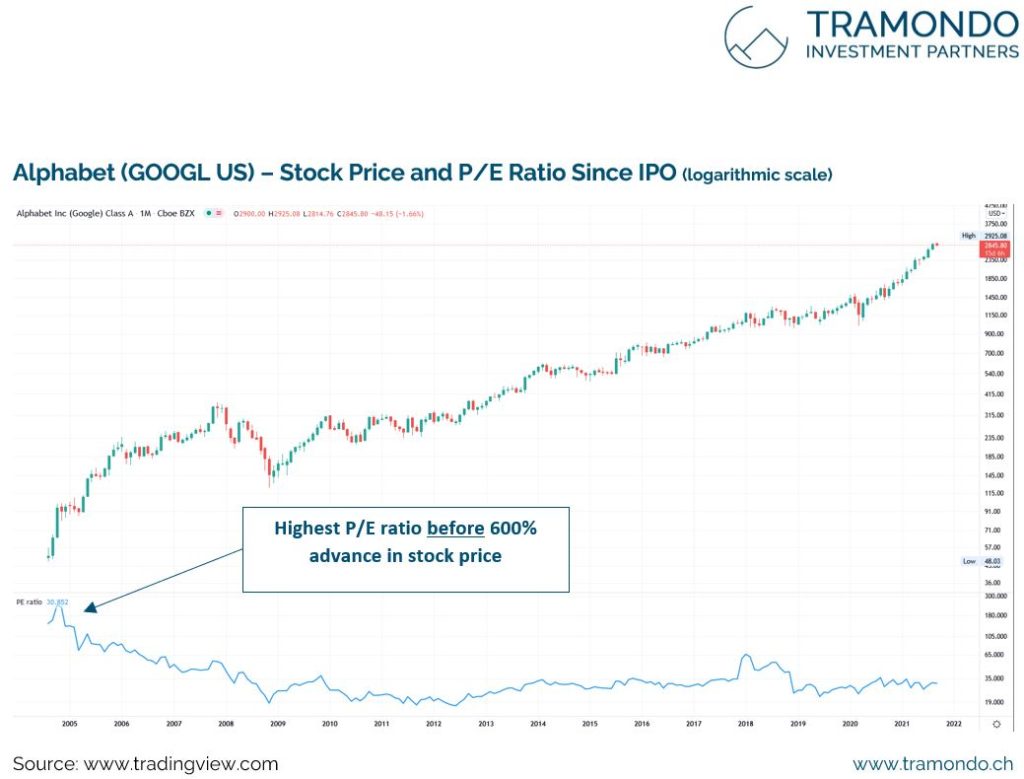

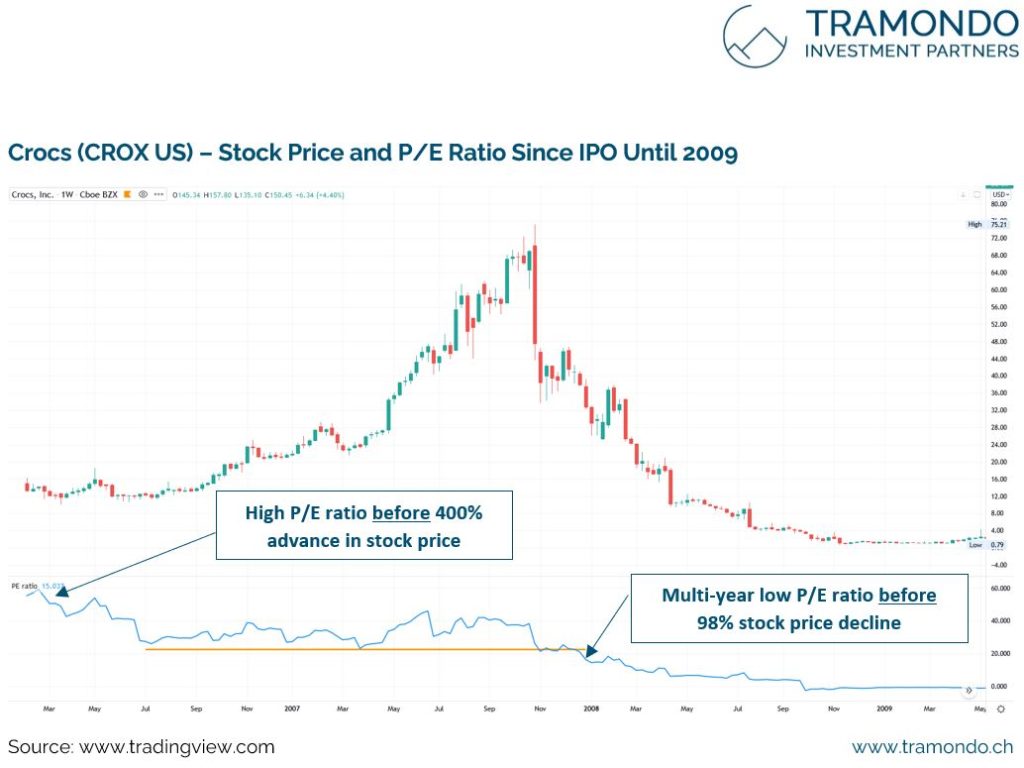

Die Aktien mit der besten Performance in den 90er Jahren hatten vor ihren grossen Kursbewegungen KGVs von 31. Während ihres anschliessenden Kursanstiegs stiegen diese Werte weiter bis in den 70er-Bereich. Das KGV von Google (Chart 1) lag beispielsweise bereits bei 150, als der Aktienkurs von 50 US-Dollar im Jahr 2004 auf 370 US-Dollar im Jahr 2008 anstieg. Das KGV von Crocs (Chart 2) lag vor dem 400-prozentigen Kursanstieg bei über 60 und vor dem 98-prozentigen Kursrückgang bei einem Mehrjahrestief.

Investoren, die eine Voreingenommenheit gegenüber den ihrer Meinung nach hohen KGVs haben, werden daher einige der grössten Chancen dieser oder anderer Zeiten verpassen. Darüber hinaus wurde festgestellt, dass die grossen KGV-Spannen eher aufgrund von Hausse- und Baisse-Märkten auftreten. Wer sich ausschliesslich auf KGVs verlässt, ignoriert daher oft grundlegendere Trends wie Zyklen, allgemeine Marktbedingungen, Ereignisse, andere Anlageklassen, Psychologie und Stimmung.

Bei Tramondo investieren wir nicht in eine Aktie, nur weil das KGV sie als Schnäppchen erscheinen lässt. Es gibt in der Regel gute Gründe, warum die Bewertung tief ist – selbst im Vergleich innerhalb eines Sektors und unter Konkurrenten. Oft zeigen die Gewinne eine deutliche Verlangsamung, die eine niedrigere Bewertung rechtfertigt. Wir sind der Meinung, dass der Markt nicht wirklich so streng wissenschaftlich funktioniert. Nur weil eine bestimmte Formel darauf hindeutet, dass eine Aktie günstig ist und gekauft werden sollte, bedeutet das nicht unbedingt, dass die entsprechende Angebot-Nachfrage Dynamik den erwarteten Wert widerspiegelt. Als Investor darf man die Opportunitätskosten nicht vernachlässigen, denn wie Gerald M. Loeb (The Battle for Investment Survival, 1935) hervorhebt, kann diese Denkweise einen Anleger vor allem in Haussezeiten erhebliche Gewinne kosten.

In der Tat sind Aktien mit hohem KGV volatiler, vor allem im High-Tech-Bereich, und können vorübergehend über sich hinauswachsen (Stock Price Maturation Cycle), aber das Gleiche gilt auch für Aktien mit niedrigem KGV. Es gilt das Sprichwort «Die Bewertung (in Form von KGVs oder anderen Kennzahlen) ist wichtig, aber erst danach».

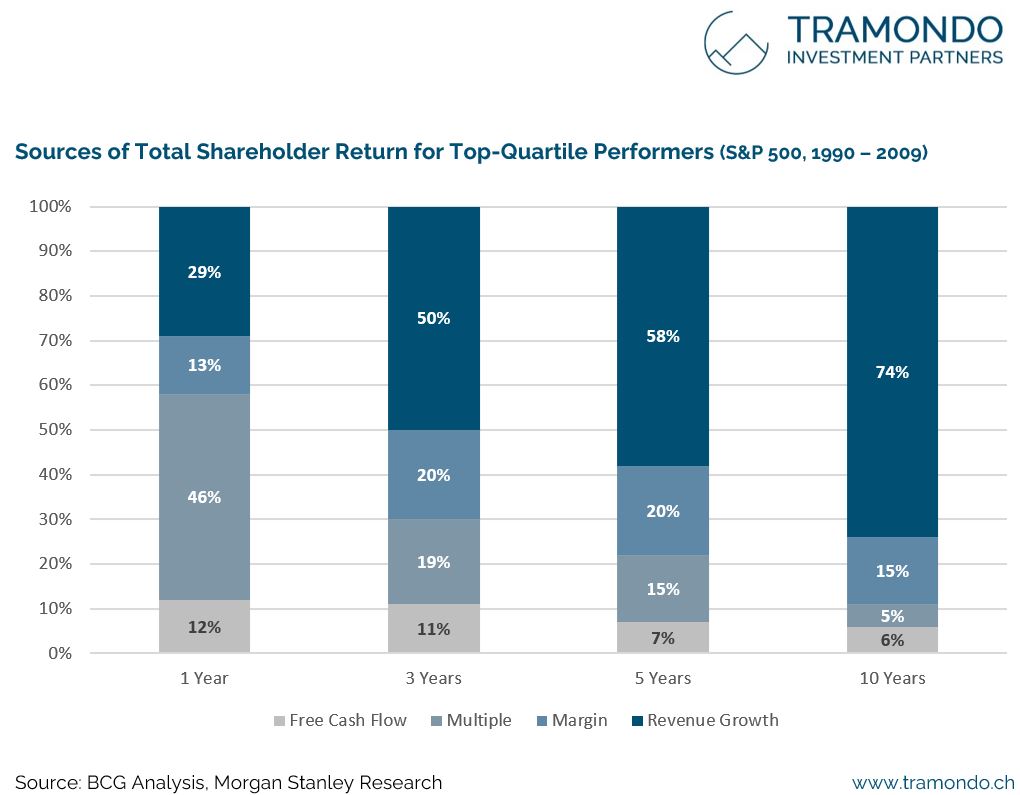

Zusammenfassend lässt sich sagen, dass Gewinn- und Umsatzwachstum schlichtweg die wichtigsten fundamentalen Treiber einer Aktie sind und somit im Laufe der Zeit am meisten zum Wertzuwachs der Aktionäre beitragen (Chart 3).