Was ist Marktbreite und warum ist sie so wichtig?

In letzter Zeit haben wir einen Aufschrei über die Marktbreite vernommen, die sich deutlich verschlechtert hat. Wir bei Tramondo legen grossen Wert darauf, was sich unter der Oberfläche abspielt. Entsprechend, ist die Marktbreite eine wichtige Komponente in unserem 4-Säulen Risikomanagement-Rahmenwerk (Big Picture, Market Sentiment/Internals/Technicals).

Manch einer mag sich fragen, warum die Marktbreite so wichtig ist. In diesem Artikel beleuchten wir das Konzept und erläutern, warum es ein sehr nützliches Instrument zur Einschätzung der Stärke eines Markttrends ist.

Der Indikator «Marktbreite» eröffnet eine neue Dimension der Analyse der Aktienmärkte, welche andere technische Indikatoren nicht erreichen können. Wir sind der Ansicht, um fundierte Anlageentscheidungen treffen zu können, müssen die Bewegungen des Marktes verstanden werden, und mit Hilfe der Marktbreite, bewegen wir uns von einer eindimensionalen Sichtweise der Märkte zu einer zweidimensionalen Sichtweise.

Indikatoren der Marktbreite sind online verfügbar und bestehen hauptsächlich aus täglichen und wöchentlichen Statistiken. Bei Tramondo konzentrieren wir uns auf das Up/Down Volumen, Advance/Decline, New Highs/Lows, TICK & TRIN, führende Aktien/Sektoren, gleichgewichtete Indizes und den Prozentsatz der Aktien, die an Trends teilnehmen. In diesem «Notes From The Field»-Artikel konzentrieren wir uns auf Letzteres – den S&P 500 und seine Bestandteile (in %), die über ihrem gleitenden 200-Tage-Durchschnitt handeln.

Die Marktbreite gibt an, wie viele Aktien an einer bestimmten Marktbewegung beteiligt sind. Ein Index kann zwar steigen, aber mehr als die Hälfte der im Index enthaltenen Aktien sinken, weil nur eine Handvoll Aktien so grosse Gewinne erzielt, dass sie den gesamten Index anheben. Dies ist ein Phänomen, das wir in letzter Zeit in den USA mit der Stärke der Mega-Caps beobachten konnten. Eine gesunde Marktrallye, weisst eine breite Auswahl von Aktien auf die Kursgewinne verzeichnen – die sprichwörtliche Flut, die alle Boote hebt. Umgekehrt, eine ungesunde Rallye wird in der Regel durch eine sich ständig verengende Marktbreite untermauert, sprich nur ein kleiner Teil der Aktien nimmt an der Marktstärke teil. Marktbreite-Indikatoren können Stärken oder Schwächen eines Indexes aufzeigen, die beim blossen Blick auf einen Index-Chart nicht sichtbar sind und dienen daher als nützlichen Indikator, um vor Trendwenden zu warnen.

***

Nachstehend zeigen wir auf, welchen Wert wir aus diesen Informationen gewinnen. Im Allgemeinen verwenden Anleger Marktbreite-Indikatoren und Index-Charts zusammen.

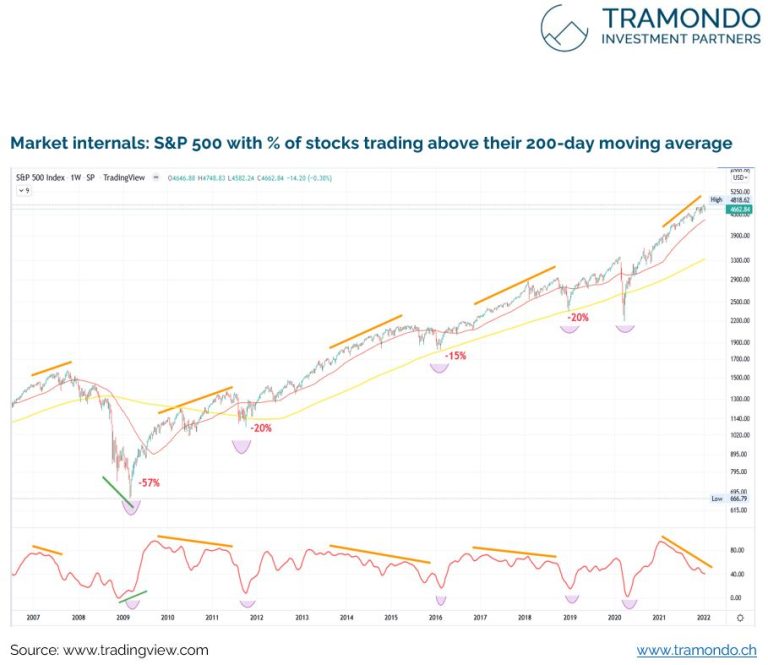

Grafik 1: S&P 500 & 200-Tage-Index: Anhand dieses Indexes können Anleger erkennen, wie viel Prozent der Aktien im S&P 500 über ihrem gleitenden 200-Tage-Durchschnitt gehandelt werden. Ein steigender Indikator über 50% deutet auf eine breite Marktstärke hin.

Nun suchen wir nach einem von zwei Ereignissen:

Bestätigung – Eine Bestätigung liegt vor, wenn der Index-Chart und der Indikator für die Marktbreite denselben Trend anzeigen. Entweder zeigen beide Faktoren einen steigenden Markt an, oder beide zeigen einen fallenden Markt an. Das heisst, ein Indikator bestätigt den anderen und vice versa.

Divergenz – Eine Divergenz liegt vor, wenn der Index-Chart und der Marktbreite-Indikator zwei unterschiedliche Richtungen anzeigen. In diesem Szenario ist es wahrscheinlich, dass eine Trendumkehr bevorsteht, oder zumindest das Risiko-Ertrags-Profil des Marktes unterdurchschnittlich ist.

Wie alle Indikatoren, sind Marktbreite-Indikatoren keine unfehlbaren Methoden, aber sie sind entscheidend für einen erfolgreichen Investor. Eine Schwäche der Indikatoren ist jedoch, dass das «Fine Timing» nicht genau definiert werden kann, denn es ist schlicht unmöglich abzuschätzen, wie lange sich ein Markt in einem Trend befinden wird. Dies widerspiegelt das berühmte Zitat des Ökonomen John Maynard Keynes: «Märkte können länger irrational bleiben, als man zahlungsfähig bleiben kann.» Daher empfehlen wir, Marktbreite-Indikatoren nicht in Isolation zu betrachten, vielmehr müssen sie zusammen mit anderen Indikatoren betrachtet und bewertet werden. Letztlich handelt es sich um einen eher längerfristigen Indikator, der am besten auf Wochencharts funktioniert.

***

Betrachtet man die aktuelle Marktbreite, so zeigt diese einige dunkle Wolken am Horizont und spiegelt eine klassische Distributionsphase (Divergenz) wider. Diese wird durch eine sich stetig verengende Breite untermauert. In anderen Worten, der aktuelle Bullenmarkt wird lediglich durch die FAAMNGs und die Halbleiterindustrie bestätigt.

Wir wissen, dass die Welt ihren Zenit nicht an einem Tag erreicht, vielmehr ist eine sich verschlechternde Marktbreite eines der klassischen Anzeichen für den Beginn eines grossen Markttops. Wir empfehlen Investoren, den Indikator nicht in Isolation zu betrachten, sondern zusätzlich mit Volumen- und Preisanalyse (Chartanalyse) zu kombinieren.

Zusammenfassend lässt sich sagen, dass wir bei Tramondo die Analyse der Marktbreite in unser Risikomanagement einbeziehen, da sie ein zuverlässiger Indikator für die Gesundheit des Marktes ist und uns zeigt, wie aggressiv wir positioniert sein wollen und ob wir die Schwächen kaufen oder die Stärken verkaufen sollen.

Was ist Marktbreite und warum ist sie so wichtig?

In letzter Zeit haben wir einen Aufschrei über die Marktbreite vernommen, die sich deutlich verschlechtert hat. Wir bei Tramondo legen grossen Wert darauf, was sich unter der Oberfläche abspielt. Entsprechend, ist die Marktbreite eine wichtige Komponente in unserem 4-Säulen Risikomanagement-Rahmenwerk (Big Picture, Market Sentiment/Internals/Technicals).

Manch einer mag sich fragen, warum die Marktbreite so wichtig ist. In diesem Artikel beleuchten wir das Konzept und erläutern, warum es ein sehr nützliches Instrument zur Einschätzung der Stärke eines Markttrends ist.

Der Indikator «Marktbreite» eröffnet eine neue Dimension der Analyse der Aktienmärkte, welche andere technische Indikatoren nicht erreichen können. Wir sind der Ansicht, um fundierte Anlageentscheidungen treffen zu können, müssen die Bewegungen des Marktes verstanden werden, und mit Hilfe der Marktbreite, bewegen wir uns von einer eindimensionalen Sichtweise der Märkte zu einer zweidimensionalen Sichtweise.

Indikatoren der Marktbreite sind online verfügbar und bestehen hauptsächlich aus täglichen und wöchentlichen Statistiken. Bei Tramondo konzentrieren wir uns auf das Up/Down Volumen, Advance/Decline, New Highs/Lows, TICK & TRIN, führende Aktien/Sektoren, gleichgewichtete Indizes und den Prozentsatz der Aktien, die an Trends teilnehmen. In diesem «Notes From The Field»-Artikel konzentrieren wir uns auf Letzteres – den S&P 500 und seine Bestandteile (in %), die über ihrem gleitenden 200-Tage-Durchschnitt handeln.

Die Marktbreite gibt an, wie viele Aktien an einer bestimmten Marktbewegung beteiligt sind. Ein Index kann zwar steigen, aber mehr als die Hälfte der im Index enthaltenen Aktien sinken, weil nur eine Handvoll Aktien so grosse Gewinne erzielt, dass sie den gesamten Index anheben. Dies ist ein Phänomen, das wir in letzter Zeit in den USA mit der Stärke der Mega-Caps beobachten konnten. Eine gesunde Marktrallye, weisst eine breite Auswahl von Aktien auf die Kursgewinne verzeichnen – die sprichwörtliche Flut, die alle Boote hebt. Umgekehrt, eine ungesunde Rallye wird in der Regel durch eine sich ständig verengende Marktbreite untermauert, sprich nur ein kleiner Teil der Aktien nimmt an der Marktstärke teil. Marktbreite-Indikatoren können Stärken oder Schwächen eines Indexes aufzeigen, die beim blossen Blick auf einen Index-Chart nicht sichtbar sind und dienen daher als nützlichen Indikator, um vor Trendwenden zu warnen.

***

Nachstehend zeigen wir auf, welchen Wert wir aus diesen Informationen gewinnen. Im Allgemeinen verwenden Anleger Marktbreite-Indikatoren und Index-Charts zusammen.

Grafik 1: S&P 500 & 200-Tage-Index: Anhand dieses Indexes können Anleger erkennen, wie viel Prozent der Aktien im S&P 500 über ihrem gleitenden 200-Tage-Durchschnitt gehandelt werden. Ein steigender Indikator über 50% deutet auf eine breite Marktstärke hin.

Nun suchen wir nach einem von zwei Ereignissen:

Bestätigung – Eine Bestätigung liegt vor, wenn der Index-Chart und der Indikator für die Marktbreite denselben Trend anzeigen. Entweder zeigen beide Faktoren einen steigenden Markt an, oder beide zeigen einen fallenden Markt an. Das heisst, ein Indikator bestätigt den anderen und vice versa.

Divergenz – Eine Divergenz liegt vor, wenn der Index-Chart und der Marktbreite-Indikator zwei unterschiedliche Richtungen anzeigen. In diesem Szenario ist es wahrscheinlich, dass eine Trendumkehr bevorsteht, oder zumindest das Risiko-Ertrags-Profil des Marktes unterdurchschnittlich ist.

Wie alle Indikatoren, sind Marktbreite-Indikatoren keine unfehlbaren Methoden, aber sie sind entscheidend für einen erfolgreichen Investor. Eine Schwäche der Indikatoren ist jedoch, dass das «Fine Timing» nicht genau definiert werden kann, denn es ist schlicht unmöglich abzuschätzen, wie lange sich ein Markt in einem Trend befinden wird. Dies widerspiegelt das berühmte Zitat des Ökonomen John Maynard Keynes: «Märkte können länger irrational bleiben, als man zahlungsfähig bleiben kann.» Daher empfehlen wir, Marktbreite-Indikatoren nicht in Isolation zu betrachten, vielmehr müssen sie zusammen mit anderen Indikatoren betrachtet und bewertet werden. Letztlich handelt es sich um einen eher längerfristigen Indikator, der am besten auf Wochencharts funktioniert.

***

Betrachtet man die aktuelle Marktbreite, so zeigt diese einige dunkle Wolken am Horizont und spiegelt eine klassische Distributionsphase (Divergenz) wider. Diese wird durch eine sich stetig verengende Breite untermauert. In anderen Worten, der aktuelle Bullenmarkt wird lediglich durch die FAAMNGs und die Halbleiterindustrie bestätigt.

Wir wissen, dass die Welt ihren Zenit nicht an einem Tag erreicht, vielmehr ist eine sich verschlechternde Marktbreite eines der klassischen Anzeichen für den Beginn eines grossen Markttops. Wir empfehlen Investoren, den Indikator nicht in Isolation zu betrachten, sondern zusätzlich mit Volumen- und Preisanalyse (Chartanalyse) zu kombinieren.

Zusammenfassend lässt sich sagen, dass wir bei Tramondo die Analyse der Marktbreite in unser Risikomanagement einbeziehen, da sie ein zuverlässiger Indikator für die Gesundheit des Marktes ist und uns zeigt, wie aggressiv wir positioniert sein wollen und ob wir die Schwächen kaufen oder die Stärken verkaufen sollen.